سرمایهگذاران فراموش کرده بودند که آخرین افت ارزش بازار کمتر از ۳ هفتهٔ پیش رخ داده بود، زمانی که در ۱۸ ژوئن (۲۸ خرداد) این شاخص به حدود ۷۸۰میلیارد دلار رسید؛ اما آیا روند صعودی هفتههای اخیر متوقف شده و وضعیت بازار همچنان میتواند بدتر شود؟

به گزارش کوین تلگراف، پس از اینکه «کمیته انرژی و بازرگانی مجلس نمایندگان ایالات متحده» در روز ۱۷ اوت (۲۶ مرداد) اعلام کرد که عمیقاً نگران افزایش تقاضا برای سوختهای فسیلی بهمنظور تأمین انرژی موردنیاز برای استخراج ارزهای دیجیتال مبتنی بر اثبات کار است، نگرانی سرمایهگذاران هم نسبت به قانونگذاریهای پیش رو افزایش یافت. در نتیجهٔ این نگرانیها، قانونگذاران ایالات متحده از شرکتهای استخراجکننده ارزهای دیجیتال درخواست کردند تا اطلاعات مربوط به مصرف انرژی و متوسط هزینههای خود را ارائه کنند.

بهطور معمول، کاهش کلی قیمتها (ناشی از افزایش فشار فروش) روی قیمت بیت کوین و ۴ ارز دیجیتال برتر نسبت به سایر داراییهای بازار، تأثیر کمتری دارد. با این حال، این اصلاح بازار کاهش ۷ تا ۱۴درصدی قیمت ارزهای دیجیتال برتر را در پی داشت. ارزش بیت کوین پس از رسیدن به ۲۱٬۲۶۰ دلار، ۹.۷درصد کاهش یافت و قیمت اتریوم نیز با افت ۱۰.۶درصدی در پایینترین حد روزانه خود به ۱٬۶۷۵ دلار رسید.

برخی از تحلیلگران عقیده دارند که با درنظرگرفتن نوسان سالانه حدود ۶۷درصدی بیت کوین، شکلگیری چنین اصلاحات شدیدی در بازه زمانی روزانه، امری عادی است. برای مثال، طی ۳۶۵ روز گذشته، میزان کاهش روزانه ارزش کل بازار در ۱۹ روز (مثل روز ۲۸ مرداد) از ۹درصد فراتر رفته است؛ اما وجود برخی از عوامل باعث شدهاند ریزش اخیر برجستهتر از سقوطهای گذشته به نظر برسد.

به صفر رسیدن پریمیوم معاملات فیوچرز بیت کوین

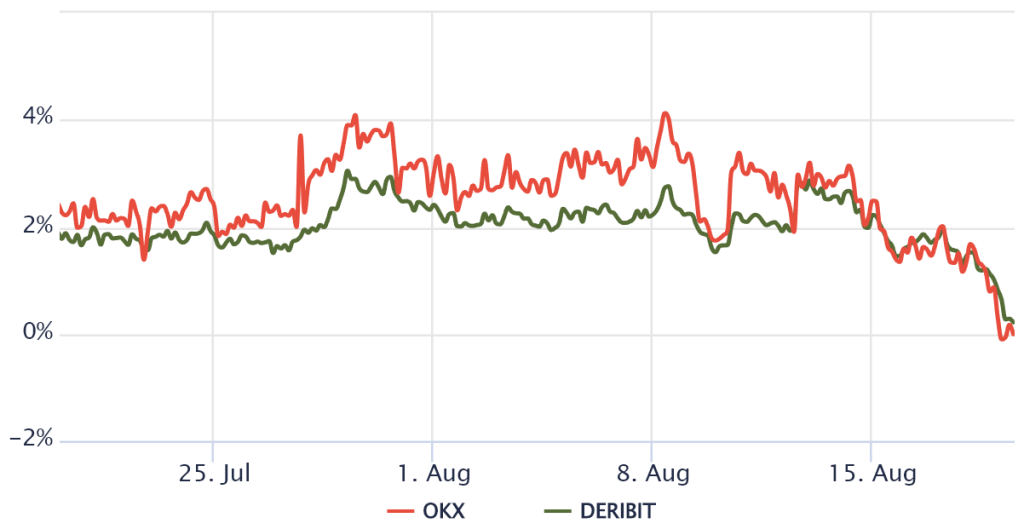

بهطور معمول، قراردادهای آتی با سررسید ماهانه بیت کوین با اختلاف قیمت یا پریمیوم کمی نسبتبه بازار اسپات (نقدی) معامله میشوند؛ زیرا فروشندگان برای عقبانداختن تاریخ تسویه معاملات در طولانیمدت پول بیشتری طلب میکنند. این وضعیت منحصر به بازار ارزهای دیجیتال نیست و در بازارهای مالی با عنوان کانتانگو (Contango) شناخته میشود.

در این شرایط، قیمت فیوچزر یا آتی یک کالا از قیمت اسپات یا لحظهای آن بیشتر است و معمولاً زمانی رخ میدهد که معاملهگران انتظار دارند قیمت دارایی در طول زمان افزایش یابد. در بازارهای سالم، قراردادهای فیوچرز با پریمیوم (حق بیمه) سالانه ۴ تا ۸درصدی معامله میشوند که برای جبران ریسکها و هزینههای سرمایه کافی است.

نمودار پریمیوم سالانه معاملات ۳ماهه فیوچرز بیت کوین.

صفرشدن پریمیوم معاملات فیوچرز بیت کوین در صرافی «OKX» و دریبیت (Deribit) در کنار کاهش ۹.۷درصدی قیمت این ارز دیجیتال باعث شده است خوشبینی سرمایهگذاران به استفاده از بازارهای مشتقه از بین برود. زمانی که شاخص در نمودار بالا وارد ناحیه منفی میشود، مرحله وارونگی (Backwardation) رخ میدهد. این یعنی قیمت قراردادهای فیوچرز از قراردادهای اسپات کمتر شده و تقاضای بیشتری برای بازکردن موقعیتهای معاملاتی اهرمی شورت وجود دارد که روی کاهش بیشتر قیمت در آینده حساب میکنند.

لیکوییدشدن ۴۷۰میلیون دلاری معاملهگران

قراردادهای فیوچرز ابزاری نسبتاً کمهزینه و آسان برای استفاده معاملهگران از اهرمهای معاملاتی هستند. با این حال، خطر «لیکوییدشدن» در استفاده از آنها وجود دارد، به این معنی که سپرده مارجین (Margin) سرمایهگذاران یا پولی که در حسابشان دارند برای پوشش ضرر موقعیتهای معاملاتی آنها کافی نیست. در چنین شرایطی، مکانیزم اهرمزدایی (Deleveraging) صرافی به شکل خودکار شروع به کار میکند و ارز دیجیتالی را که بهعنوان وثیقه استفاده شده، با هدف کاهش ضرر به فروش میرساند.

نمودار ارزش کل موقعیتهای معاملاتی لیکوییدشده در بازار بیت کوین در بازه زمانی یکروزه.

ممکن است یک معاملهگر با استفاده از اهرمهای معاملاتی سود خود را ۱۰ برابر افزایش دهد؛ اما اگر قیمت دارایی نسبتبه نقطه ورود او ۹درصد کاهش یابد، موقعیت معاملاتی او بسته خواهد شد. در این شرایط، صرافی وثیقه او را خواهد فروخت و موقعیت معاملاتی او بهاصطلاح لیکویید خواهد شد. نمودار بالا نشان میدهد که تعداد موقعیتهای لانگ (خرید) لیکوییدشده در ۱۹ اوت (۲۸ مرداد) بالاترین سطح از ۱۲ ژوئن (۲۲ خرداد) بوده است.

خوشبینی بیش از حد معاملهگران مارجین

معاملات مارجین به سرمایهگذاران اجازه میدهد با قرضگرفتن ارز دیجیتال بتوانند موقعیت معاملاتی بزرگتری باز کنند و سود احتمالی خود را افزایش دهند. بهعنوان مثال، یک معاملهگر میتواند با قرضگرفتن تتر از صرافی بیت کوین بخرد و ریسک و سود احتمالی معامله خود را بیشتر کند. همچنین، میتواند از بیت کوینی که قرض گرفته است برای بازکردن یک موقعیت معاملاتی شورت استفاده کند.

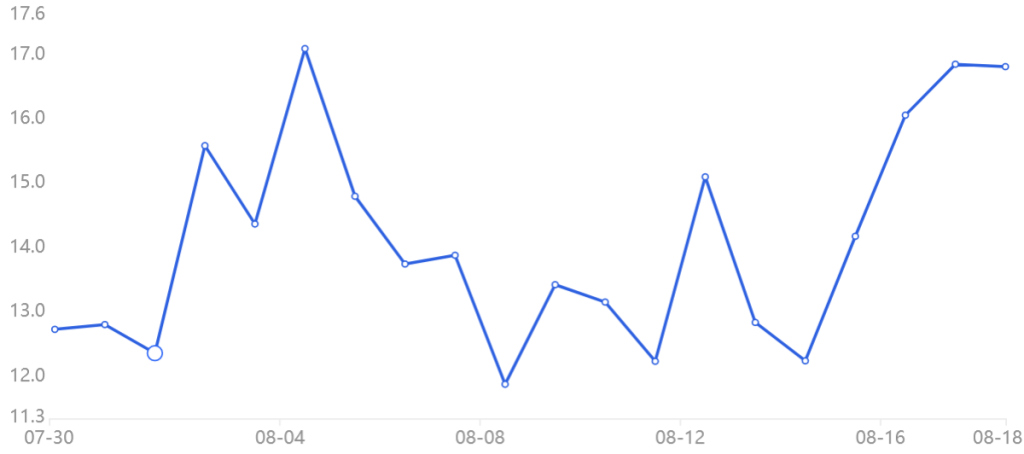

برخلاف قراردادهای فیوچرز، لزوماً تعادلی میان حجم معاملات مارجین لانگ و شورت وجود ندارد. با این حال، بالابودن ضریب وامدهی مارجین، نشانهای از صعودیبودن روند بازار است. در مقابل، پایینبودن این ضریب میتواند نشانهای از نزولیبودن روند بازار باشد.

ضریب وامدهی مارجین BTC/USDT در صرافی OKX.

معاملهگران ارزهای دیجیتال به صعودیبودن دیدگاه همیشگی خود شهرت دارند. این نگاه باتوجهبه پتانسیلهای پذیرش، رشد سریع موارد استفاده از ارزهای دیجیتال مانند صنعت دیفای (DeFi) و این تصور است که بعضی از این داراییها از رشد تورم دلار مصون هستند. با این حال، ضریب ۱۷ برابری وامدهی مارجین بهنفع استیبل کوینها طبیعی نیست و میتواند نشانهای از اطمینان بیش از حد معاملهگران موقعیتهای لانگ اهرمی باشد.

بررسی این سه معیار در بازارهای مشتقه نشان میدهد که معاملهگران قطعاً انتظار نداشتند کل بازار ارزهای دیجیتال روز گذشته بهشدت اصلاح شود. همچنین تصور نمیکردند که ارزش کل بازار بخواهد دوباره محدوده حمایت یک تریلیون دلاری را آزمایش کند. این کاهش مجدد اعتماد به بازار ممکن است باعث شود حجم موقعیتهای معاملات اهرمی خریداران کاهش یابد و احتمالاً در هفتههای آینده افت قیمت بیشتری ایجاد کند.

*سجاد اسحقی نصرآبادی